La segunda ola del coronavirus ha aumentado la incertidumbre sobre la evolución de los mercados exteriores. Con la ayuda de nuestros delegados internacionales analizaremos periódicamente la situación en los principales destinos de las exportaciones aragonesas.

Bélgica es en la actualidad uno de los países europeos más afectados por la pandemia. Nuestro delegado Enrique Quirós, consultor afincado en Bruselas, nos hace un resumen de la situación actual del país y sus consecuencias en el comercio exterior.

Evolución de la Pandemia en Bélgica

o 11,4 millones de habitantes

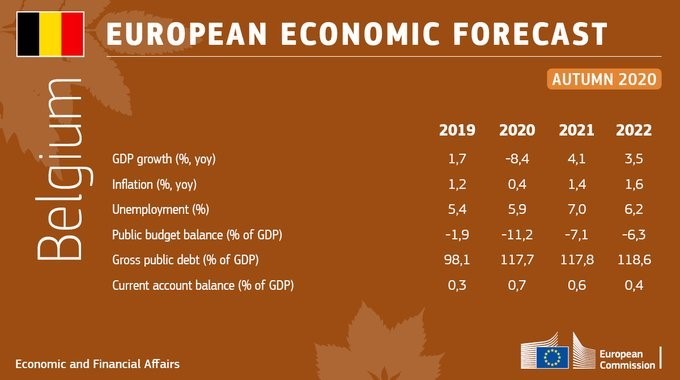

o % PIB 2019 – 2020 – 2021 – 2022 (Fuente: EC / 5.11.2020)

+1,4 / -8,4 / +4,1 / +3,5

o % Desempleo 2019 – 2020 – 2021 – 2022 (Fuente: EC / 5.11.2020)

5,4 / 5,9 / 7,0 / 6,2

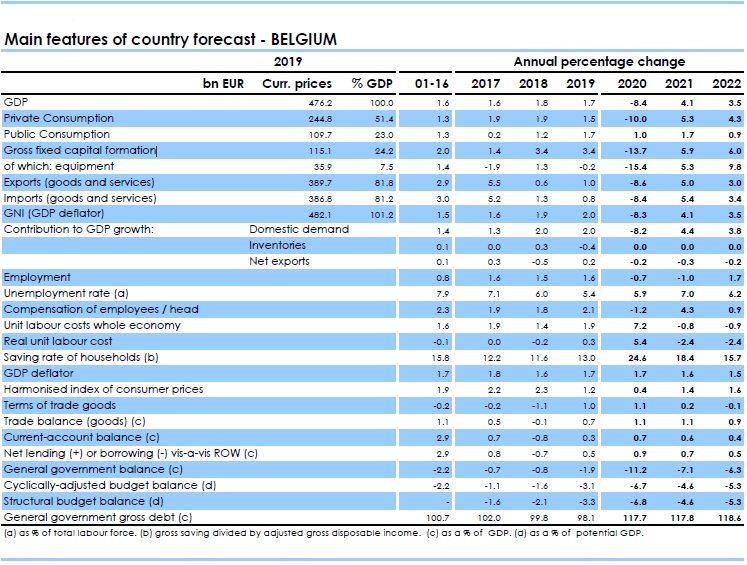

Previsiones económicas del otoño 2020: El crecimiento económico en Bélgica este año se verá duramente afectado por la pandemia del COVID-19

El crecimiento económico en Bélgica este año se verá duramente afectado por la pandemia del COVID-19, pues la demanda interna sufre las medidas del confinamiento, como las perturbaciones en la cadena de aprovisionamiento y de una fuerte caída de la confianza.

En un contexto de inseguridad persistente y de desempleo en alza, el PIB no se recuperará sino progresivamente en 2021 y 2022, y el comercio internacional no contribuirá al crecimiento. La inflación deberá disminuir sensiblemente en 2020 y aumentar moderadamente después. El déficit de las administraciones públicas se deberá deteriorar considerablemente implicando un fuerte aumento de la deuda pública.

Fuente: CE

Una recesión histórica en 2020, seguida de una recuperación gradual

Las previsiones de crecimiento económico en Bélgica son de una caída desde el 1,7% en 2019 a un -8,4% en 2020 debido a la crisis pandémica. Una pronunciada caída del crecimiento del PIB tuvo lugar durante los dos primeros trimestres de 2020, pues el consumo doméstico bajo profundamente debido a las medidas restrictivas tomadas para combatir la pandemia. Los indicadores de confianza cayeron a mínimos históricos y se han recobrado sólo parcialmente. La inversión también ha decrecido significativamente debido a perturbaciones en la cadena de suministro y la demanda decreciente.

La actividad económica regresó en el tercer trimestre de 2020 reflejando la situación de represión de la demanda tras la eliminación de las medidas de confinamiento. De todas formas, tras el aumento de los contagios nuevas restricciones se han establecido en el último trimestre de 2020 y primero de 2021. Medidas para proteger el empleo, los ingresos domésticos y la liquidez de las empresas han mitigado la crisis hasta ahora. Deberían mantener la demanda doméstica, que se espera mueva el crecimiento del PIB al 4% en 2021 y al 3,5% en 2022.

En cualquier caso, las previsiones del PIB para el 2022 lo sitúan por debajo las cifras alcanzadas en 2019, también debido al impacto negativo de la relaciones comerciales en inversión y comercio entre la EU – UK.

Recuperación gradual del consumo privado, en medio de una elevación del desempleo

El confinamiento y las medidas de distanciación social han recortado significativamente el consumo privado, con una previsión de caída del 10% en 2020. El sector de los servicios (hoteles, restaurantes, ocio, comercio) se prevé sea el más fuertemente afectado. Los estabilizadores automáticos y las medidas adoptadas para proteger el empleo y apoyar el poder de compra se prevé que contribuyan a una ayuda temporal en el ahorro doméstico. En medio de un empeoramiento de las condiciones del mercado laboral, se espera que el crecimiento del consumo privado se recupere gradualmente hasta el 2022. En el momento que algunas medidas de apoyo al empleo desaparezcan gradualmente, se prevé que la tasa de desempleo aumente del 5,9% en 2020 al 7% en 2021, antes de mejorar con el crecimiento económico al 6,% en 2022.

Un panorama mixto para la inversión

Perturbaciones severas en la cadena de suministro y las perspectivas inciertas de la demanda se estima que lleven la inversión de este año a una caída del 14%, seguida de una recuperación gradual. Se prevé que la inversión de las empresas descienda en 2020 y aumente de forma moderada en el 2021 y 2022, reflejando una incierta demanda constante, notablemente ligada a menos beneficiosas relaciones comerciales entre EU – UK y la reorganización de las cadenas de suministros. La inversión doméstica, sin embargo, se recuperará más rápido, sin llegar al nivel de 2019. La inversión pública caerá en el 2020 y se recuperará fuertemente en el 2022. Las exportaciones se hundirán en el 2020, reflejando una débil demanda externa y se espera que se recuperen fuertemente en el 2021 y 2022 cuando la economía global se reactive. Reflejando el papel de Bélgica como un centro de redistribución, además, se prevé que las importaciones evolucionen en línea con las exportaciones. Se estima una contribución negativa al crecimiento del PIB por parte de las exportaciones netas.

Descenso de la inflación

Se estima que la inflación se reduzca del 1,2% en 2019 al 0,4% en 2020, debido a la bajada de los precios de la energía, y crezcan al 1,4% en 2021 y al 1,6% en 2022, reflejando el incremento de los precios de la energía, los servicios y la alimentación.

El fuerte apoyo público durante la crisis incrementarán los niveles de déficit y deuda

Se prevé un aumento del déficit del 1,9% del PIB en 2019 al 11,25 % del PIB en 2020. La crisis de la COVID-19 y las medidas de confinamiento han conducido a una importante disminución del cobro de impuestos y contribuciones sociales. Un aumento de los beneficiarios de desempleo temporal ha incrementado el gasto social. Los tratamientos de salud de la COVID-19 también han aumentado el gasto sanitario, a pesar de la suspensión de los tratamientos menos urgentes. Además, se tomaron medidas por un importe del 3% del PIB para luchar contra la pandemia y mitigar su impacto. Ello incluye un aumento de los subsidios federales de desempleo, un ingreso de reemplazo extendido para los autónomos, medidas de apoyo regional y gasto en equipos de protección personal. Los aplazamientos o exenciones de los impuestos y las cargas sociales han suministrado liquidez a las empresas. Las garantías públicas, un 12% del PIB, no se espera que tengan un impacto sobre el presupuesto, Otros factores que influyen el déficit del año 2020 son un recorte en los tipos del impuesto de sociedades, que hacen parte de una más amplia reforma de dicho impuesto, y una reducción de las cargas sociales de los empleadores como parte de una reforma para eliminar los impuestos del trabajo. Se prevé que el déficit se reduzca un en un 7% del PIB en 2021 como resultado de una recuperación económica y debido a la terminación de las medidas temporales tomadas en el 2020.

Sin embargo, algunas de estas medidas aún tendrán un impacto en el incremento del déficit en 2021. Un incremento permanente del gasto en salud se espera que recaiga en el déficit de 2021. En el 2022, la previsión es de un decremento al 6% del PIB, conducido por la recuperación económica. La previsión de aumento de la deuda pública es del 98% del PIB en 2019 al 118& del PIB en 2020 y 2021. En 2022 la deuda pública situará al 119% del PIB, motivado por los ajustes de stock-flow.

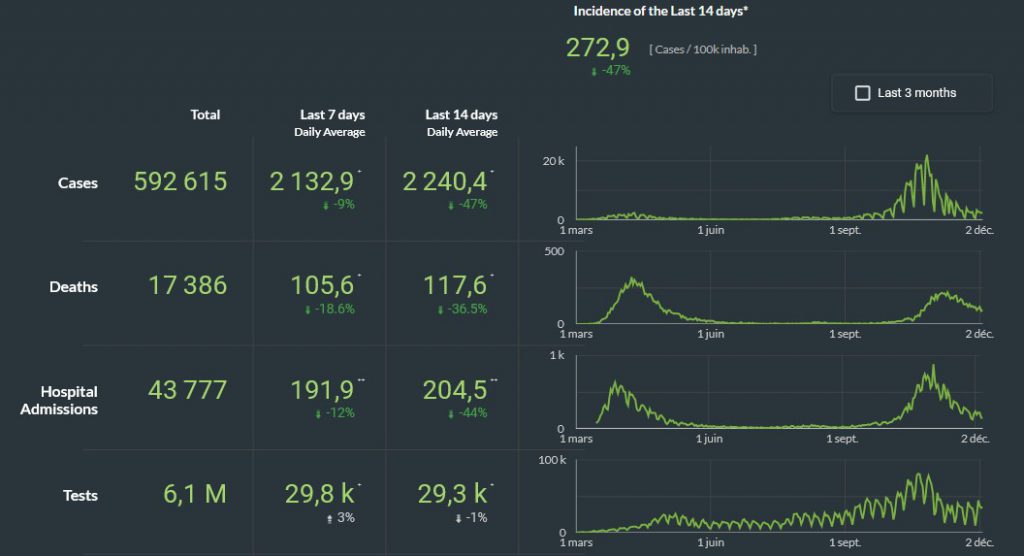

Como podemos apreciar en las gráficas, sobre todo de casos de contagios, hay una disminución importante en la evolución de la pandemia desde octubre como resultado de las medidas adoptadas a finales de ese mes, y se espera que esta cifra a la baja se consolide con las tomadas el pasado 27 de noviembre. Hay un aumento de contagios desde 321.031 a día 27 de octubre a 592.615 a 8 de diciembre. Es destacable que la media de contagios diarios de los últimos siete días ha disminuido del 9% con una media diaria de 2.132,9 casos (el 26 de octubre estábamos a 12.491,3) y una media por 100.000 habitantes de los últimos 14 días de 272,9 casos (-47%, el 6 de octubre estábamos a 1.288,7). El número de hospitalizados a 7 de diciembre es de 3.276 y el número de fallecimientos a 8 de diciembre se sitúa en 17.386.

Gráfica a 8 de diciembre 2020 Fuente: Sciensano

Medidas adoptadas el 27 de noviembre por el Comité de Concertación

El Comité de Concertación, órgano federal bajo la Presidencia del recién nombrado (1.10.2020) Primer Ministro Alexander De Croo, liberal flamenco, aglutina además del Gobierno Federal a los gobiernos de las tres regiones, Flandes, Valonia y Bruselas Capital, así como los más altos representantes de las tres Comunidades lingüísticas, flamenca, germanófona y la Federación Valona Bruselas.

El Comité se reunió el día 27 de noviembre con el fin de adoptar medidas restrictivas que se enumeran a continuación:

27.11.2020 Comité de Concentración. Medidas actualmente en vigor hasta el 15 de enero de 2021

a) Fronteras y viajes

Refuerzo de los controles en la frontera. Control al respecto de la cuarentena al regreso.

Viajes a España

Zona naranja: viajes posibles con vigilancia incrementada a las Islas de Fuerteventura, Gran Canaria, La Gomera, El Hierro y Lanzarote en Canarias.

Zona roja: viajes fuertemente desaconsejados y cuarentena de 7 días al regreso y realización de tests: resto de España.

Para el viaje a Bélgica

Completar el formulario de regreso.

Si se regresa de una zona roja: cuarentena obligatoria.

Si se regresa de una zona naranja: cuarentena muy recomendada.

b) Enseñanza

Superior y Universitaria: al menos hasta el final de diciembre online.

Infantil, primaria y 1er grado de secundaria en presencial al 100%. Segundo y tercer grado de Secundaria en presencial máximo del 50% hasta vacaciones de fin de año.

c) Comercio y HORECA

Abiertos los comercios esenciales y comercios no esenciales a partir del 1 de diciembre (los últimos). Compras realizadas por una sola persona, 30 min. máx. en la tienda, un cliente por 10 m2, mascarilla obligatoria, uso de gel desinfectante.

Los mercados están abiertos, pero prohibición de consumo en alimentación y bebidas.

Mercados de Navidad, anuales, rastros… prohibidos.

Garajes y tiendas de bicicletas están abiertos.

Permanece el cierre de bares, cafés y restaurantes, incluidos los de los hoteles.

Posible comprar comidas preparadas en los restaurantes para llevar hasta 22h00.

Venta de alcohol prohibida de 20.00 h hasta las 5.00 horas am.

Los comercios de contacto (peluquerías, salones de belleza, masajes) siguen cerrados.

d) Confinamiento

Teletrabajo obligatorio cuando sea posible.

Fiestas Fin de Año: solo se puede invitar a 1 persona máximo fuera de la burbuja social, 2 en el caso de personas que vivan solas.

Toque de queda sigue entre 22.00h y 6.00h en Valonia y Bruselas y entre 24.00h y 5.00h en Flandes.

Los desplazamientos no esenciales permitidos durante el día.

Burbuja social de contacto sin regla de distancia 1 persona por miembro de la familia. Las familias no pueden invitar a más de 1 solo contacto próximo a la vez. No se puede recibir ninguna otra visita en domicilio.

Reuniones en el exterior: máximo 4 personas, con la excepción de personas que vivan bajo el mismo techo.

e) Cultura, deporte y otros

Cultura: todos los establecimientos (cines, teatros, salas de espectáculos,…), cerrados. Museos y bibliotecas abiertos.

Deporte profesional: continúan las competiciones pero sin público. Amateur: entrenamientos y competiciones solo para menores de 12 años y en el exterior. Las piscinas pueden abrir.

15 personas máximo en funerales.

Bodas solo presencia de los esposos del oficiante y testigos.

Iglesias: abiertas pero sin misas.

Transporte: obligación mascarilla.

Parques de atracciones y aquariums cerrados. Solo abiertos actividades para los menores de 12 años.

Parques de atracciones y aquariums cerrados. Solo abiertos actividades para los menores de 12 años.

Residencias de mayores: visitas limitadas a 1 persona en Valonia y a 2 en Bruselas siempre las mismas durante un periodo de 15 días.

Situación de los viajes a España, zona roja en su mayoría

Condiciones de viaje y de regreso a Bélgica de los turistas a o desde España: https://diplomatie.belgium.be/en

Actualizado a 4/12/2020a las 16.00h

Viaje a España desde Bélgica

Zona naranja: viajes posibles con vigilancia incrementada dentro de España a las Islas de Fuerteventura, Gran Canaria, La Gomera, El Hierro y Lanzarote en Canarias.

Zona roja: viajes fuertemente desaconsejados y cuarentena de 7 días al regreso y realización de tests: resto de España.

Al entrar en España (por orden de las autoridades españolas) los viajeros deben realizar con carácter previo, máximo 72 horas antes del viaje, un test y presentar sus resultados positivos a la entrada del país.

Viaje a Bélgica desde España

Al entrar en Bélgica tanto por avión como por barco, los viajeros deben cumplimentar previamente un formulario indicando sus datos de viaje, datos personales y de contacto para asegurar el rastreo si necesario (Passengers Locator Form, de las autoridades belgas here (link is external) Passenger Locator Form).

El formulario no necesita cumplimentarse si se viaja por otro medio de transporte (automóvil) y si se permanece en Bélgica menos de 48 horas.

Las autoridades desaconsejan todo tipo de Viajes. Dependiendo de las respuestas al cuestionario adjunto al Passenger Locator Form, un viajero puede ser requerido a guardar cuarentena y después de 7 días de cuarentena, existe un test obligatorio.

El 2º confinamiento tiene un impacto menor y más determinado sobre las empresas

El confinamiento actual azota de nuevo más gravemente a los autónomos y las pequeñas empresas, señala el ERMG. ©BELGA

17 noviembre 2020 10:52

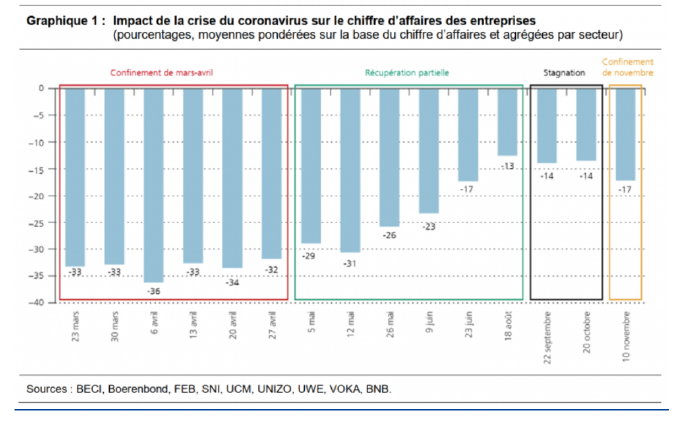

La pérdida de cifra de negocios que soportan hoy las empresas es la mitad menos pesada que durante el primer confinamiento. Por lo demás, el pesimismo persiste, sobre todo en Bruselas y en Valonia.

Es menos grave que a principios de año pero es hoy es todavía muy complicado para las empresas belgas. El nuevo confinamiento hace bajar los ingresos de media un 17% en el mes de noviembre en comparación o las cifras normales. Es una de las conclusiones de la última encuesta del Economic Risk Management Group (ERMG) publicada el martes (17 de noviembre). Este grupo de trabajo ha sido encargado por el Gobierno Federal de medir el impacto de la crisis.

Una caída del 17% de la cifra de negocios, es enorme pero es “solo”, de todas formas, la mitad de la pérdida de cifra de negocios registrada durante el primer confinamiento de marzo a abril. Por el contrario, es una degradación de 3 puntos de porcentaje en relación a lo que han conocido las empresas entre los dos confinamientos.

La economía belga ha conocido, en efecto, una fase de recuperación progresiva y parcial de mayo a agosto, después del punto bajo (caída del 36% de las ventas a principio de abril), después estancada de septiembre a octubre (a -14%), antes que el confinamiento no tire hacia debajo de nuevo, de manera sin embargo moderada hasta el presente.

De media, las empresas han visto caer sus ventas de 17% con el segundo confinamiento. Para 2021, calculan una cifra de negocios inferior en 12% a la media.

Gráfico: Impacto de crisis del coronavirus sobre la cifra negocios de la empresas (porcentajes medios ponderados sobre la cifra de negocios y agregadas por sector)

Los mismos sectores afectados

Esa cifra media oculta situaciones muy variadas de un sector de actividad a otro. Los sectores más afectados en primavera sufren de nuevo un impacto fuertemente negativo sobre su facturación. Se trata de los sectores de la venta minorista no alimentaria, de las actividades inmobiliarias, del horeca y de las artes, espectáculos y servicios recreativos. Los dos últimos son los más afectados, con unas pérdidas de cifra de negocios respectivamente del 66 y 77%. Para la cultura y el horeca, la pérdida de cifra de negocios es de todas formas un poco menos pesada que en primavera (sobre todo en el sector HORECA), “lo cual puede ser el resultado de una utilización más intensa de la venta y pedidos on line“, analiza el Economic Risk Management Group.

Los otros sectores no han conocido una caída brutal en noviembre. En la industria, la construcción, los servicios de apoyo, el transporte y la logística, las finanzas (un conjunto de sectores que representa más del 70 % del valor añadido de los sectores tenidos en cuenta en el marco de esa encuesta), la bajada de la cifra de negocios es “similar a la que se registró en octubre e inferior a la que había sido observada durante el primer confinamiento”, sitúa el ERMG. “Para esos sectores, la debilidad de la demanda resta el factor más determinante.”

Perspectivas más sombrías

Si los otros sectores están de media en una situación menos crítica, sus perspectivas de ventas se han ensombrecido, de todas formas, para el trimestre en su conjunto pero también para el año próximo. Las empresas encuestadas se esperan que sus volúmenes sean inferiores al 16% según lo normal en el 4º trimestre 2020, y del 12% en 2021. La encuesta, la 15ª de este tipo realizada después del pasado marzo, ha sido realizada la semana pasada (segunda semana de noviembre) por varias federaciones de empresas y autónomos (BECI, UCM, UNIZO, UWE y VOKA), y coordinadas por el Banque nationale (BNB) y por la Federación de empresas de Bélgica (FEB).

La parte de empresas que consideran una quiebra probable o muy probable en las semanas o meses próximos, ha aumentado rápidamente con el confinamiento, pasando de 8% en octubre a 12% en noviembre. Esta cifra nunca ha sido tan alta desde la primera encuesta, en marzo pasado. A señalar que el pesimismo de las empresas es netamente más marcado en Bruselas (25% de las empresas encuestadas) y en Valonia (cerca del 25%) que en Flandes donde no llega al 10%.

El comercio no alimentario ha perdido la mitad de sus ingresos

L’Echo, 01/12/2020

Los comercios minoristas no alimentarios han visto caer su cifra de negocios de 51% durante el 2º confinamiento. Los comercios “no-esenciales” pueden reabrir hoy.

La última encuesta del Economic Risk Management Group (ERMG), publicada hace dos semanas destaca que a mediados de noviembre, la pérdida de cifra de negocio del comercio minorista no alimentario alcanzaba el 51%. A destacar que a la inversa, la prohibición de ventas de productos no esenciales en las tiendas de alimentación ha provocado la pérdida de cifra de negocios en las cadenas alimentarias.

Las ventas en línea han compensado en parte

Esa pérdida de ingresos es menos dramática que la caída del 80% sufrida durante el primer confinamiento. Ello se explica: un mayor número de tiendas han podido permanecer abiertas, las ventas en línea y los servicios de recogida entienda han ganado en importancia. Según la Unión de Clases Medias, 50% de sus afiliados recurren ahora al “click & collect”.

La falta de ganancia ha empujado a las federaciones de las clases medidas a reclamar la reapertura de los comercios, dotándolos de un máximo de precauciones sanitarias. Han conseguido sus propósitos. Y la experiencia del primer desconfinamiento en primavera permite predecir que estarán listos a acoger a sus clientes.

El riesgo de las colas de espera

Pero las condiciones del desconfinamiento son tales que algunos comerciantes esperarán un poco antes de reabrir sus puertas. “Numerosos comerciantes temen las colas interminables en las aceras y han decidido de solo reabrir bajo cita previa », señala Clarisse Ramakers, directora del servicio de estudios de la UCM.

El Decreto ministerial que regula esta reapertura es en efecto estricto: el cliente debe venir solo y puede permanecer 30 minutes en la tienda, salvo si ésta trabaja bajo cita previa. Se necesita un espacio de 10m2 por cliente, y los pequeños comercios solo pueden acoger dos clientes a la vez.

Una disposición del Decreto preocupa a los comerciantes: la que les obliga a organizarse para evitar todo agrupamiento y hacer respetar las reglas de distanciación fuera de la tienda. “Un comerciante no tiene competencias de policía en el espacio público”, señala Christine Mattheuws, la presidente del Sindicato neutro de autónomos (SNI).

En el gabinete de Annelies Verlinden, la Ministra del Interior, se manifiesta tranquilizadora. “El comerciante es responsable en su tienda. No podrá ser sancionado por infracciones fuera de su comercio, que son una competencia de la policía que son une competencia de policía”, precisa Marie Verbeke, portavoz.

La pandemia ha modificado radicalmente los comportamientos de consumo de las familias

L’Echo, 18 noviembre 2020 17:14

La pandemia de la Covid-19 ha generado enormes shocks tanto a nivel de la demanda como de la oferta de bienes y de servicios, lo cual podría hacer aparecer presiones respectivamente deflacionistas e inflacionistas, indica el Banco nacional de Bélgica en un reciente estudio.

Con las medidas de confinamiento, las pérdidas de ingresos, la profunda inseguridad en el seno de la población y los comportamientos para evitar el riesgo, la crisis ha provocado un cambio radical en los comportamientos de consumo de las familias en nuestro país. Es lo que demuestra un reciente estudio del Banque nationale de Belgique (BNB) sobre los precios al consumo y las evoluciones de la inflación durante el primer confinamiento y el período inmediatamente posterior.

En razón de las restricciones de desplazamiento y del cierre de los comercios no esenciales, resulta imposible registrar normalmente ciertos precios para establecer el índice de precios al consumo, previene la BNB. Statbel ha decidido suspender temporalmente las publicaciones de los precios locales. En relación a los bienes y servicios que no podía comprarse a causa de las restricciones, Statbel ha prolongado los últimos precios disponibles.

De ello resulta que las imputaciones de precios han sido necesarias para el 24% de la cesta de consumo, contra 17% en mayo y solo 4% en junio. La caída del curso petrolífero en marzo y abril ha además llevado la inflación en esa línea. La inflación subyacente (la inflación total sin los precios de los productos energéticos y alimentarios) ha permanecido estable durante la mayor parte del año 2020, pero el retraso de las rebajas de verano ha hecho subir la inflación de julio, antes de que descienda en agosto.

La inflación alimentaria en alza

La inflación alimentaria aumenta desde finales de 2019, una tendencia que continúa durante el primer confinamiento y los meses posteriores. La crisis sanitaria puede explicar en parte esta alza, principalmente a causa de las perturbaciones de la cadena de aprovisionamiento y la prohibición pro el gobierno de ofertas especiales en los supermercados del 18 de marzo al 4 de mayo.

En lo que se refiere a los comportamientos de consumo, el cierre de los restaurantes, bares, tiendas no esenciales la anulación de las actividades culturales y recreativas han tenido una incidencia sobre el ahorro de los consumidores. Éstos, han consagrado una parte de su presupuesto mucho más amplia a la alimentación, sobre todo en abril. Por contra el consumo de servicios no alimentarios (el vestido, los restaurantes, los bares) han observado una curva en “V”: disminuyendo a partir de febrero hasta su punto más bajo en abril, antes de repartir al alza con el desconfinamiento. Los bienes menos consumidos han sido han sido aquellos en los que los precios han aumentado menos rápidamente o incluso disminuido (carburantes), mientras que los bienes más consumidos han sido aquellos en los que los precios han progresado más (productos alimenticios).

La crisis ha borrado las diferencias de consumos

Resulta igualmente, que la pandemia ha contraído un poco a todos los consumidores a adoptar una cesta de consumo similar, a pesar de las diferencias entre los ingresos. Las diferencias en términos de costumbres de gasto de las familias han disminuido.

Respecto a la inflación anticipada y la inflación real, resulta que los consumidores tenían expectativas erróneas. Mientras que la inflación total ha reculado de forma importante en Bélgica entre enero 2020 y mayo 2020, las familias han esperado a un alza importante de los precios durante la encuesta del mes de abril. Esta expectativa de una subida importante de los precios puede explicarse por una sobre reacción de las familias, dando a los precios de los productos alimentarios un peso mucho más elevado que su parte efectiva en los gastos.

Esta crisis sanitaria, un período propicio para las enseñas low cost

17/11/20 a 11:29

Trends-Tendances

¡No, el Bio no es el gran vencedor de la crisis! Ha acentuado la bipolaridad del consumo. De un lado una minoría de consumidores urbanos, implicados… y con buen nivel económico. De otro una franja mucho más importante de la población con el poder de compra bajo presión. La gran distribución vuelve a hablar de precios, las cadenas discounts cosechan sus frutos.

Bio, local, circuitos cortos… Estas palabras las hemos oído una y otra vez desde el principio de la crisis. Durante el primer confinamiento, en primavera, numerosos consumidores se han orientado hacia los productos locales, ecológicos si es posible. ¿Quiere ello decir que el período de atravesamos está cambiando totalmente nuestras formas de consumir? No tanto. Durante el primer confinamiento no es a la puerta de las tiendas bio que los clientes han debido hacer la cola, sino ante los llamados low cost retailers, estas tiendas a bajo precio como Action, Zeeman, Extra, Trafic, etc.

“Una parte de la clientela se ha empobrecido, hay que responde a esa demanda”. Philippe Moati, cofundador del Observador sociedad y consumo y profesor de economía en la Universidad Paris-Diderot.

“La variable precio sale claramente reforzada de la crisis”, asegura Philippe Goetzmann. Para este consultor en distribución, los períodos de confinamiento constituyen en realidad paréntesis durante los cuales los hábitos de los consumidores cambian bajo la obligación. “Limitados en sus desplazamientos, los consumidores se han orientado hacia el comercio de proximidad y han privilegiado los circuitos cortos, explica. La red de tiendas Bio es muy densa en las ciudades. A partir del momento en el que estás obligado a permanecer en un cierto perímetro, esta densidad prima”.

Las restricciones a la movilidad han por tanto llevado a los consumidores a adoptar comportamientos de ruptura. Una vez eliminadas estas restricciones asistimos a un regreso al equilibrio. Ciertamente, el consumo de productos Bio, locales y provenientes de circuitos cortos sigue en fuerte crecimientos como ya sucedía entes de la crisis. “No asistimos a un desinflamiento, precisa nuestro experto. Pero los niveles son mucho más inferiores a los que eran durante el primer confinamiento. La balanza se ha reposicionado hoy sobre el poder de compra.

Polarización del mercado

Para algunos, sería en realidad más justo hablar de una forma de dualidad del consumo. La desmasificación del mercado desde hace varios años ha conducido a una fuerte fragmentación del espacio comercial, destinado a responder con precisión a las expectativas específicas de cada uno. “Estamos hoy en un mercado en mosaico, explica Philippe Moati. Para mí, la crisis viene a acentuar la polarización de este mercado. Tenemos, por un lado, un público crítico con el consumo, esencialmente urbano, con un capital cultural elevado y que dispone de medios suficientes para pagarse un consumo razonado. De otro, una población fragilizada en la que el deseo de compra sobrepasa de largo el poder de compra.”

La crisis ha reforzado por tanto la postura crítica de quienes ya lo eran – además sobre representados en los medios -, lo mismo que ha acentuado la restricción de poder de compra de otra parte cada vez más importante de la población. “El período que vivimos tiene algo de terrorífico, afirma Philippe Goetzmann. Si tomamos el 20% de las familias con ingresos más débiles, se estima que el 65% de sus gastos ya están pre-comprometidos (alquiler, transporte, electricidad, etc.), y el 35% consagrados a la alimentación y el ocio. Si los ingresos de esas familias bajan un 10%, teniendo en cuenta que los gastos pre-comprometidos no cambian, ello afecta fuertemente su poder de compra y provoca una presión considerable sobre la variable precios.”

Sin decir públicamente que hacen una guerra de precios, los distribuidores bajan sus tarifas para permanecer en carrera.” – Philippe Goetzmann.

Nuestros supermercados lo han entendido bien y han relanzado la guerra de precios “Una fracción de la clientela se ha empobrecido, hay que responder a esa demanda”, asegura Philippe Moati. “El precio, somos nosotros”, lanza Colruyt en una vasta campaña gráfica, mientras que Carrefour y Delhaize comunican sobre el precio y la alimentación sana: el primero vía su campaña “precios sanos”, y el segundo por medio de su nuevo programa de fidelidad que da descuentos sobre los productos marcados con un Nutri-Score “A” o “B”.

“Sin decir públicamente que hacen una guerra de precios, los distribuidores bajan sus tarifas para permanecer en carrera, afirma Philippe Goetzmann. No tienen ganas de perder sus clientes en beneficio de cadenas low cost como Aldi, Lidl o Action.” Enseñas que conocen un éxito fulgurante en este período de crisis. “Desde el desconfinamiento, los consumidores se abalanzan a las tiendas menos caras, asegura nuestro experto. Esas enseñas discounts ya estaban en pleno boom antes de la crisis la cual no ha hecho sino reforzar su éxito.” La presión ejercida por esas cadenas sobre el conjunto del sector es enorme, muchos clientes frecuentan a la vez la distribución tradicional y una u otra de esas enseñas low cost. Pueden así fácilmente comparar los precios. Aunque hoy, los actores clásicos, además de tener en cuenta los discounts alimentarios como Aldi y Lidl, deben igualmente tener en cuenta a Action y sus precios bajísimos.

Compra inteligente

Llevadas por la crisis, esas enseñas discounts están extendiendo su base de clientes apostando por la « compra inteligente ». “Su estrategia se orienta a apuntar más allá de su objetivo central, a saber los consumidores limitados por su poder de compra, explica Philippe Moati. Han conseguido des-estigmatizar la compra discount ofreciendo una experiencia cliente original basado en la animación comercial y la caza de buenos negocios en un surtido regularmente renovado. No son tiendas para los pobres porque son pobres. Lidl y Aldi, por ejemplo, han llevado a cabo todo un trabajo de reposicionamiento alrededor de la calidad. Su mensaje, de ahora en adelante, es que es totalmente posible ofrece precios bajos y calidad.” Los dos hard-discounters igualmente, han embellecido sus tiendas e introducido algunas grandes marcas, productos frescos, locales e incluso Bio en menor medida.

“Visiten la página Instagram de Lidl Belgique, sugiere Philippe Goetzmann. Tiene 92.000 abonados, esto es, cuatro veces más que Delhaize (22.100), Colruyt (21.700) y Carrefour (19.700). Ello demuestra a qué punto es elevado el nivel de compromiso de sus clientes. Los cuales se reconocen fuertemente en la enseña. Action Bélgica totaliza por su parte 99.400 abonados sobre esa misma red social. Su cuenta es apasionante a analizar, llena de ideas de déco. No es en absoluto desvalorizante, al contrario muy lifestyle. Del lado de Zeeman, son los compromisos sociales que se ponen fuertemente en primer lugar.” Para todas esas cadenas, la estrategia es la misma: des inculpar la compra no cara e integrar una comunidad cada vez más grande en torno a los productos tendencia.

¿Qué respuesta de las cadenas tradicionales?

Frente a esos bulldozers que entran a fondo en la crisis, ¿Qué pueden hacer las enseñas llamadas « clásicas”? La primera opción – evidente – es responder sobre el terreno de los precios y la animación comercial. “Mientras que la comunicación de las grandes superficies se centraba hasta ahora sobre la noción de ‘mejor consumo’, hoy se constata una reorientación de sus descuentos en torno a la cuestión de los precios, señala nuestro consultor.

Una segunda solución es entrar en su terreno de juego. “Algunas enseñas deciden abrir sus espacios de destocaje, explica Philippe Moati. Pero ese modelo del ‘todo bajo el mismo techo’, con un corner bio a unos metros, llega rápidamente a sus límites.” “Los distribuidores hacen un poco de todo y no se atreven a asumir una elección por miedo a perder clientes, señala Philippe Goetzmann. Pienso que lo ideal sería más bien explotar varias marcas. Mañana, el paisaje de la distribución se compondrá todavía más que hoy de grupos que dispongan de varias enseñas destinadas a llegar a clientelas particulares.

Si esta crisis ha reforzado ciertamente en sus convicciones a los poseedores de un consumo razonado, local y Bio, creer que se trata de la masa de los consumidores sería cometer un gran error. Mayoritariamente urbanos y financieramente bien situados, aquéllos representan en realidad solo una minoría. En este complicado período durante el cual el poder de compra de numerosos ciudadanos ha sido afectado, son la enseñas discount que llevan las riendas. Y su número no va a disminuir. El año pasado, la cadena danesa Normal, que comercializa productos no alimentarios de marca a bajo precio, abría su primera tienda en Francia. Tiene ya 16 y se aproxima poco a poco a Bélgica con un nuevo punto de venta en Lille. Al final, es siempre el precio el que gana. Como ya decía el padre de la distribución moderna Bernardo Trujillo: “Los pobres necesitan precios bajos. Los ricos los adoran”.

El boom de la bicicleta eléctrica está solo en sus comienzos

L’Echo 04/12/20

Las asociaciones sectoriales de la industria de la bicicleta estiman que las ventas de bicicletas eléctricas van a pasar de 3,7 millones de unidades a 17 millones en 10 años. Las ventas de bicicletas en fuerte progresión desde hace varios años y en pleno boom con la pandemia, no se van a parar. Son al menos las previsiones de la industria europea de la bicicleta. Según sus estimaciones, cerca de 30 millones de bicicletas se venderán por año de ahora hasta el 2030, suponiendo una progresión del 47% en relación al nivel actual.

Se venderán hasta 2030, dos bicicletas nuevas por un coche nuevo en Europa. La aparición de nuevos constructores de bicicletas no es ajena a este fenómeno ya que el mercado representa importes considerables. El mercado europeo podría alcanzar 30 millones de bicicletas hasta el 2030, más de 25 mil millones de euros solo para las bicicletas eléctricas.

El boom de la bicicleta es empujado por la bicicleta eléctrica. 3,7 millones de bicicletas eléctricas han sido vendidas en Europa en 2019. Según las estimaciones de la industria de la bicicleta, este mercado debería llegar a los 17 millones de unidades en 2030 y pasar los 10 millones de venta por año a partir de 2024.

Siendo las bicicletas eléctricas más caras que las clásicas, este mercado va a ser considerable. Si se sitúa el precio medio de una bicicleta eléctrica a 1.500 euros, el mercado de la bicicleta eléctrica llegará a más de 25 mil millones de Euros en 2030 en Europa.

Para Kevin Mayne, CEO de Cycling Industries Europe, “el mercado europeo de la bicicleta es el lugar adecuado para invertir”, pues es de conformidad con el green deal europeo, el relanzamiento post-Covid y los empleos verdes. “Desde el comienzo de la epidemia, Europa ha invertido mil millones de euros en infraestructuras ciclables y más de 2.300 kilómetros de pistes ciclables han sido construidos”, ha señalado Manuel Marsilio, Director de la confederación de la industria de la bicicleta CONEBI.

Un tercio de la cifra de negocios de las empresas belgas, proviene del comercio en línea

Trends Tendances, 04/12/20

El comercio electrónico ha representado un tercio (32,6%) de la cifra de negocios de las empresas belgas en 2019, resulta del 9 Barómetro de la sociedad de la información, publicado el viernes por el SPF Economice. Bélgica se sitúa así como buen alumno de la clase europea lejos delante de las empresas de la UE28 (18,5%) pero también delante de sus vecinos luxemburgués (13,5%), alemán y neerlandés (15%) así que francés (22%).

El HORECA quiere impedir a la gran distribución vender platos preparados

Trends-Tendances, 02/12/20 a 10:10

Periodista Trends-Tendances – retail, distribución, lujo.

Mientras que el retail se siente aliviado con la reapertura desde el martes pasado de los comercios no esenciales, los cafés y restaurantes continúan su travesía en el desierto.

Con carácter inmediato, la lucha es con la gran distribución. El sector demanda que los supermercados paren durante un mes la venta de platos preparados, competencia directa del take-away. La gran distribución ha sido forzada a cerrar los lineales no alimentarios, que se les obligue a hacer lo mismo con los platos preparados para las fiestas. Ciertas cadenas proponen buffets fríos completos, otras reparten incluso platos preparados a domicilio.

Zalando consigue 1 millón de nuevos clientes en una semana

Gondola Magazine

2 diciembre 2020 • Retail • Laura Ferreira Porto

Zalando ha conocido una semana muy satisfactoria: durante su Cyber Week, la enseña ha conseguido más de un millón de nuevos clientes. Un récord pues el año pasado fueron 840.000.

Por sexta vez, Zalando realizaba su Cyber Week, semana del Black Friday y del Cyber Monday. El valor total de las ventas ha aumentado un 35% en comparación con el año pasado. 30% de ese importe se ha realizado gracias a su programa partenaire. El año pasado la cifra se elevaba a 20%. Numerosas tiendas se han unido a Zalando a causa del cierre de sus tiendas físicas. Más de 2.300 tiendas físicas han participado a la Cyber Week este año gracias al programa de venta conectado a Zalando. El mes pasado se han unido unos 250 nuevos minoristas. La empresa califica la Cyber Week como « nueva etapa importante en la estrategia de la plataforma ». Durante los períodos de gran movimiento, se han realizado unos 7.500 pedidos por minuto, 300 más que el mismo período del año pasado.

FARMA & BIOTECNOLOGÍA. COMERCIO EXTERIOR

¡Con el Corona, la farma ve sus exportaciones crecer en vertical!

L’Echo

19 noviembre 2020 03:30

La mayor parte de los sectores han sufrido fuertemente el primer confinamiento. El sector de farma ha visto aumentar sus exportaciones de 47,5%, a más de 10 mil millones de euros.

Regreso al primer confinamiento. Confrontado a la primera oleada de la pandemia Covid 19, el gobierno federal y las entidades federadas deciden de parar partes enteras de la economía el 17 de marzo. Ello traspasa las fronteras belgas con una ralentización de la mayor parte de intercambios comerciales entre los países. Es inédito. El comercio mundial está en la incubadora. Las secuelas económicas están ahí. E incluso si la OMC prevé solo una bajada del 9,2% del comercio internacional de mercancías este año, los tres meses del confinamiento belga, entre marzo y mayo, han provocado daños a todos los niveles.

La capacidad de recuperación rápida de los partners comerciales de Bélgica jugará un rol determinante en la reactivación de nuestras exportaciones en los sectores más afectados.

Fabienne L’Hoost “Directora general de la Agencia para el comercio exterior”

Con las tres agencias regionales de exportación (Awex, Fit y Hub Brussels), la Agencia para el comercio exterior acaba de cerrar un estado de la situación del impacto del primer confinamiento sobre las exportaciones belgas, con la cifras, sector por sector y poniendo Bélgica en relación a sus países limítrofes. Este primer informe será seguido de un segundo análisis en unos meses. Mientras tanto Fabienne L’Hoost, la directora general de la Agencia para el comercio exterior, ya extrae una conclusión: «la capacidad de recuperación de los partners comerciales de Bélgica jugará un rol determinante en la reactivación de nuestras exportaciones en los sectores más afectados.

Una farma contracíclica

Sin entrar en las fuerzas y debilidades del comercio exterior belga, la fotografía del estudio recuerda la importancia del sector farma en la economía belga. E incluso si el contexto de la pandemia ayuda, el sector parece inmunizado por la crisis, demostrando otra vez su peso en el comercio exterior belga. «Las exportaciones de las empresas belgas de este sector han aumentado a un poco más de 10,5 mil millones de euros durante los meses marzo a mayo 2020, o sea un crecimiento de 47,5% en relación a la media sobre el mismo período de los años 2017-2019».

25 estudios clínicos Covid

25 demandas de estudios clínicos para el tratamiento o la prevención de la COVID-19 ya se han sometido en nuestro país. Y se encuentran 21 estudios sobre los medicamentos COVID-19 – a los cuales participarán más de 3.000 pacientes en 31 centros – y 4 estudios para las vacunas.

Geert Steurs “Economista de pharma.be”

Los otros sectores se estrellan

A parte de la farma, todo el mundo ha perdido plumas, a la cabeza el sector del automóvil y su cadena de sub contratantes. « Las exportaciones belgas en este sector han caído de 3,2 miles de millones de euros durante los meses marzo a mayo 2020».

La crisis habrá hecho caer las exportaciones belgas de 17,8% entre marzo y mayo 2020, para llegar a un poco menos de 83 mil millones de euros. “Ello ha hecho de nuestro país el quinto exportador de mercancías en el seno de la UE durante el periodo de confinamiento. Bélgica ocupaba ya este puesto en 2019.” A escala europea, si Bélgica lo hace mejor que Alemania, España o Francia, se sitúa detrás de los Países Bajos. En comparación con los países vecinos que presentan una estructura de exportación comparable a la de Bélgica, el balance de nuestro país es menos activo. Austria, Suecia y Dinamarca han visto sus exportaciones disminuir menos fuerte que las de nuestro país. Irlanda ha visto aumentar el valor de sus exportaciones aumentar del 17% durante el confinamiento en razón de la importancia de los productos químicos en sus exportaciones.

Si necesitas más información o asesoramiento sobre el mercado belga (o cualquier otro mercado), nuestros responsables sectoriales y la red internacional de delegados AREX están a tu disposición.

Escríbenos a internacional@aragonexterior.es o llámanos al 976 221 571.